13. september 2019

I privat sektor skal alle bedrifter opprette tjenestepensjon for sine ansatte.

Dette kalles obligatorisk tjenestepensjon (OTP) og er regulert av en egen lov.

- Bakgrunn, pensjon i Norge: Pensjon – en oversikt

Hvor mye og når?

- Denne oppsparingen til pensjon vil gjelde for alle ansatte over 20 år som arbeider mer enn 20 prosent av en full stilling.

- Beløpet som settes av til framtidig pensjon skal minst tilsvare 2 prosent av årslønna.

- Når man blir pensjonist, vil dette utbetales tidligst fra 62 års alder og minst til fylte 77 år.

- Den skal uansett betales i minimum 10 år.

Tjenestepensjon er altså i utgangspunktet tidsbegrenset, ikke livsvarig. Den er da også bare én av flere kilder til pensjon. I tillegg kommer nemlig egne pensjonsutbetalinger fra folketrygden (alderspensjon).

Om man har kvalifisert seg, vil man også kunne få utbetalt avtalefestet pensjon (AFP). Samtidig kan man også på egen hånd opprette individuelle spareavtaler, uavhengig av bedriften.

|

MERK: Jo eldre du er, jo bedre pensjon vil du sannsynligvis få. Personer født i 1983 vil kunne få mellom 15 og 20 prosentpoeng lavere andel av opprinnelig inntekt i pensjon enn personer født i 1953, ifølge Fafo-beregninger. Dette skyldes at pensjonsreformen fases inn gradvis. |

Skattefordel på den smale sti

De ulike bedriftenes ordninger for tjenestepensjon er ganske like. Årsaken er at både bedriften og arbeidstakeren får skattefordeler om de følger lovens detaljerte oppskrift. Et sentralt krav er ansatte i en virksomhet må være med i den samme tjenestepensjonsordningen og ha forholdsmessig samme ytelse/premie.

Om man velger andre ordninger blir pensjonssparingen skattemessig behandlet som lønn.

Loven gir likevel åpning for to ulike måter å beregne pensjonen: innskudd eller ytelse. Detaljene her er bestemt av egne lover.

- Les også: Nær halvparten av lederne er tause om de ansattes pensjon (2019)

Innskudd nå klart vanligst

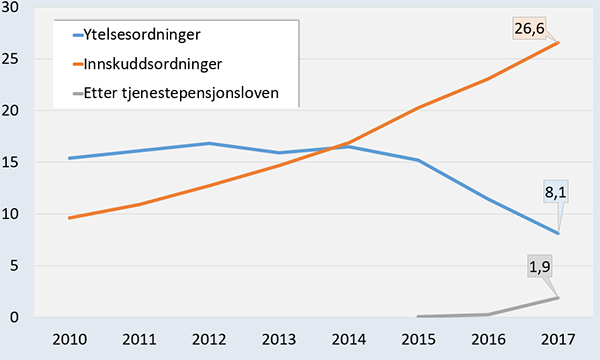

Pensjonsreformen har endret hvordan de aller fleste sparer opp til sin tjenestepensjon. Innskuddspensjon er nå blitt den klart vanligste formen for tjenestepensjon. «Hybrid» har hatt en sterk prosentvis vekst siden 2016, men fra et lite antall.

Det som var vanlig før, en ren ytelsespensjon, eksisterer nå i all hovedsak som en lukket ordning som ikke nye arbeidstakere kan få tilgang til (se figur).

Alle har ulike måter for å beregne hva den enkelte skal få i tjenestepensjon:

- Innskuddsbasert: Penger settes av fortløpende på en sparekonto. Summen man får utbetalt vil være basert på antall kroner arbeidsgiver har satt av pluss avkastningen pengene får.

- Hybrid («etter tjenestepensjonsloven»): en forbedret innskuddsordning med innslag av ytelsespensjon. Viktige elementer er et eget kvinnetillegg og at pensjon som blir «til overs» ved medlemmers dødsfall overføres til kollektivet. Det er også krav om utbetaling til minst fylte 80 år, men ordningen gir som hovedregel livslange utbetalinger.

- Ytelsesbasert: Tjenestepensjonen beregnes som en andel av den lønna du har idet du pensjonerer deg. For eksempel 60 prosent av det du tjener når du går av med pensjon. Du må ha 30 års opptjening for å få full pensjon. Utbetalingene er livslange og ikke levealdersjusterte.

I figuren under ser vi hvordan balansen mellom ulike ordninger for tjenestepensjon har forskjøvet seg kraftig fra før pensjonsreformen.

Årlig innbetaling til privat tjenestepensjon 2010–2017

Hva skjer med «skilsmissebarna»?

Når pensjonsordningen blir endret der du jobber, eller dersom du slutter i jobben etter minst ett års arbeidsforhold,

har du rett til å få med deg videre det de har spart opp via arbeidsgiveren.

Disse «sparepakkene» har ulike navn og reguleringer, avhengig av ordningen du har vært en del av.

- Innskuddspensjon: pensjonskapitalbevis

- Hybridpensjon: pensjonsbevis

- Ytelsespensjon: fripolise

Disse sparepakkene vil bli forvaltet av en tredjepart. Dette er enten såkalte livselskaper (livsforsikringsselskaper) eller pensjonskasser.

Et viktig poeng, som mange nok ikke kjenner til, er at det ikke lenger arbeidsgiveren som betaler for forvaltningen når disse sparepakkene blir opprettet. Har du hatt innskuddspensjon er det du selv som får ansvaret for hvordan dette gjøres.

Du kan velge leverandør og hva slags spareprofil du ønsker. Dette kan ha en del å si for avkastningen over tid, og dermed hva du vil utbetalt i pensjon. Særlig for unge er dette derfor viktig å være klar over.

- Les også: Har du sjekket hva du får i pensjon? (2016)

Egen pensjonkonto?

En viktig endring som er foreslått av regjeringen er at alle arbeidstakerne i privat sektor skal få en egen pensjonskonto for sin tjenestepensjon. Dette er et svar på et ønske fra partene etter lønnsoppgjøret i 2016.

Tanken er at en slik konto vil kunne samle hver enkelt arbeidstakers sparing til tjenestepensjon både fra tidligere arbeidsforhold og nåværende i én konto. Ordningen er likevel kun ment å samle sparing innenfor innskuddmodellen

(pensjonskapitalbevis + sparingen gjennom nåværende jobb), altså ikke hybridpensjon eller ytelsespensjon (pensjonsbevis eller fripoliser).

Med en slik ordning blir det lettere å få oversikt og å kunne foreta valg for hva slags risiko eller trygghet man ønsker å ha for spareprofilen.

Man forventer også at ordningen blir billigere å administrere og/eller at man får bedre vilkår gjennom sin arbeidsgiver, slik at mer penger går rett til pensjoner.

- Les også: Hva skjer med pensjonen når du skifter jobb? (2016)

OBS: Har du hatt ytelsespensjon?

Hva slags sparepakke du har vil også kunne ha mye å si. Både pensjonsbevis og pensjonskapitalbevis er bygd opp sånn at avkastningen vil være grei, også selv om du ikke foretar aktive valg.

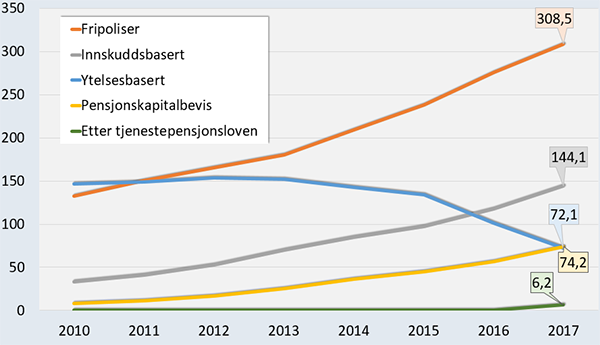

Verre er det for fripolisene. Av historiske årsaker vil de over tid tape seg i verdi i forhold til både lønnsvekst og prisstigning. Siden så mange bedrifter har gått fra ytelses- til innskuddspensjon er dette et stort problem.

I 2017 sto fripolisene for rundt halvparten av alle pensjonsforpliktelsene i privat sektor – drøyt 300 av totalt 600 milliarder kroner (se figur).

Et nytt lovforslag som vil forsøke å bøte på disse problemene ventes i løpet av 2019.

Utviklingen i ulike typer forsikringsforpliktelser, 2010–2017

| Denne teksten er en del av lanseringen av rapporten Kunnskap om pensjon, skrevet på oppdrag fra Finansmarkedsfondet. Rapporten er skrevet av Fafo-forsker Ståle Østhus. Her kommer det fram at blant arbeidstakere i privat sektor er så mange som to av fem arbeidstakere usikre på om bedriften der de er ansatt har en innskudds- eller ytelsesbasert tjenestepensjonsordning. Nesten en av seks er usikre på om bedriften har AFP. |

Noen relevante Fafo-rapporter om pensjon i privat sektor:

- Tove Midtsundstad (2018). Seniorer i industrien – arbeidslivets slitere. Fafo-rapport 2018:34

- Jon M. Hippe, Henrik Hammer og Hans Gunnar Vøien (2018). Nok pensjon? Etter pensjonsreformen: effekter av ny folketrygd, AFP og tjenestepensjoner. Fafo-rapport 2018:17

- Jon M. Hippe og Pål Lillevold (2018). Ikke som forventet. Fripoliseproblemet i det norske pensjonssystemet. Faforapport 2018:13

- Jon M. Hippe og Pål Lillevold (2017). Er hybrid tjenestepensjon et alternativ til innskuddspensjon? Fafo-rapport 2017:20